Nun bietet die Anlageberatung nach dem neuen Finanzdienstleistungsgesetz in der Schweiz (FIDLEG) mit der sogenannten transaktionsbasierten Anlageberatung Hand dafür. Nach meiner Wahrnehmung verzichtet die Mehrheit der Schweizer Banken auf diese Dienstleistungsform.

Wieso ist dem so? Sind die Abgrenzungskriterien in der Rechtsprechung gegenüber der portfoliobezogenen Beratung zu schwammig? Ist eine entsprechende Umsetzung zu aufwendig?

Um dieser Frage auf den Grund zu gehen, müssen wir zunächst einen Blick auf die Ausführungen des Regulators werfen.

Rechtliche Grundlagen

Nachstehende Ausführungen beleuchten Teilaspekte des FIDLEG und dienen als Basis möglicher Umsetzungsformen der transaktionsbezogenen Anlageberatung.

Das FIDLEG unterscheidet im Anlagegeschäft im Wesentlichen zwischen den nachfolgenden Dienstleistungsausprägungen:

Execution only

Vermögensverwaltung

Anlageberatung

Im Execution only Geschäft entscheiden die Kunden autonom (das heisst ohne Empfehlung der Bank) über die Wahl und Verwendung von Finanzinstrumenten für ihre Portfolios. Im Gegensatz dazu zeichnet sich die Anlageberatung dadurch aus, dass die Kunden die Anlageentscheide selbst treffen, die Banken bzw. Anlageberater ihnen jedoch dabei beratend zur Seite stehen.

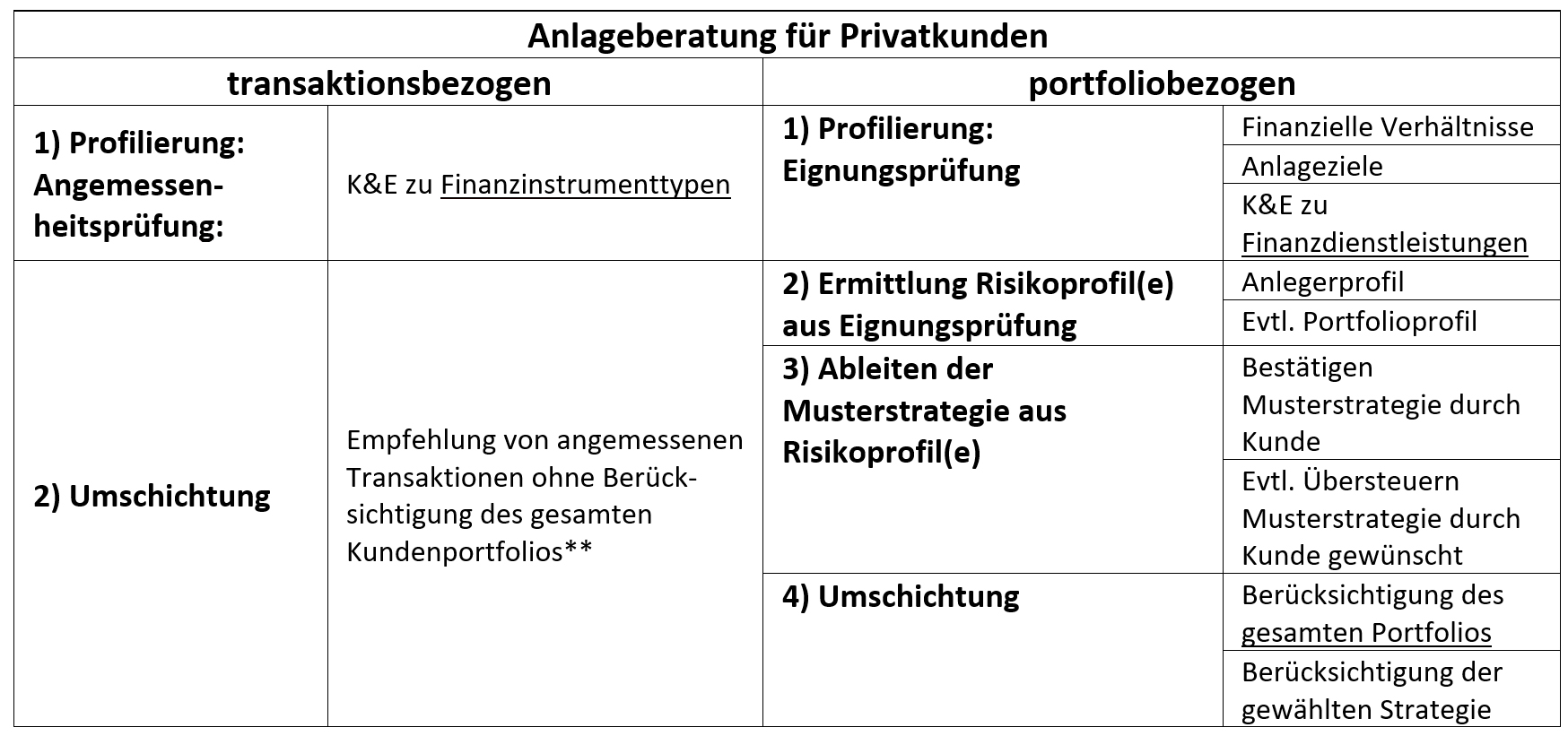

Die Anlageberatung wiederum wird unter dem FIDLEG* zusätzlich in zwei Unterarten differenziert:

Portfoliobezogene Anlageberatung

Transaktionsbezogene Anlageberatung

Portfoliobezogene Anlageberatung

Bei der portfoliobezogenen Anlageberatung wird eine Beratung unter Berücksichtigung des Kundenportfolios vorgenommen.

Für als Privatkunden klassifizierte Anleger müssen die Finanzdienstleister zunächst deren Risikoprofile über Eignungsprüfungen (beinhaltet die Erhebung [typischerweise fragebogenbasiert] von finanziellen Verhältnissen, Anlageziele und Kenntnisse und Erfahrungen zur Finanzdienstleistung) erheben.

Aus den erhaltenen Antworten werden für die Privatkunden Risikoprofile abgeleitet, welche wiederum mit passenden strategischen Anlageallokationen (Musterstrategien) verknüpft werden.

Anhand der ermittelten Musterstrategien können die Anlageberater ihren Kunden Anlagevorschläge unterbreiten.

Transaktionsbezogene Anlageberatung

Findet die Anlageberatung ohne Berücksichtigung des gesamten Kundenportfolios nur für einzelne Transaktionen statt, müssen Finanzdienstleister bei Privatkunden vorgängig eine Angemessenheitsprüfung (typischerweise fragebogenbasiert) durchführen.

Damit soll sichergestellt werden, dass Finanzdienstleister Ihren Privatkunden nur Transaktionen bestimmter Finanzinstrumenttypen (z.B. Aktien, Obligationen, Anlagefonds, Strukturierte Produkte) vorschlagen, wenn diese auch über deren «angemessenen» Kenntnisse und Erfahrungen verfügen.

Verfügt ein Privatkunde nicht über Kenntnisse und Erfahrungen zu bestimmten Instrumenttypen, können diese entsprechend aufgeklärt werden

Abgrenzungskriterien der beiden Anlageberatungsformen:

Zugegeben, mit Blick auf obige Abgrenzungskriterien müsste es in der Theorie für einen Berater deutlich anspruchsvoller sein, einen Kunden portfoliobezogen zu beraten. Zum einen besteht der logisch aufgebaute portfoliobezogene Anlageberatungsprozess schlicht aus mehr Zwischenschritten als die transaktionsbezogene Anlageberatung.

Daneben erfordert die portfoliobezogene Beratung eine höhere Expertise, da hierfür Wissen in der Portfoliotheorie vorausgesetzt wird. Erst damit kann ein Anlageberater seinem Kunden glaubhaft den Zusammenhang zwischen Risikoprofil, einer zugehörigen Anlagestrategie und den damit verbundenen Einfluss auf die Risiko- und Renditeerwartungen effizienter Portfolios vermitteln.

Schliesslich kann die Erstellung von Anlagevorschlägen oder generelle Rebalancing-Aktionen (mal abgesehen von einer Musterportfolioumsetzung) durchaus (insbesondere auch bei höheren Anlagebeträgen) auch etwas anspruchsvoller sein. Dies hängt dann insbesondere auch von den Tools und den Kaufempfehlungslisten ab, auf welche die Anlageberater zurückgreifen können.

Demgegenüber können Anlageberater bei einer transaktionsbezogenen Anlageempfehlung den ganzen Portfoliokontext ausblenden und nur Empfehlungen zu einzelnen Transaktionen abgeben.

Warum also bieten Banken diese Form der Anlageberatung nicht im grösseren Stil an?

Einige Problemstellungen

«Ausblenden» des Portfoliokontexts :

Ein Anlageberater muss bei einer transaktionsbezogenen Anlageberatung das gesamte Kundenportfolio ausblenden. Das tönt in der Theorie einfacher, als es in der Praxis wohl ist, da bei Anlagethemen automatisch im Diversifikations- und Portfoliokontext gedacht und gesprochen wird. Damit landet man sofort in der portfoliobezogenen Anlageberatung, welche wie erwähnt andere Anforderungen mit sich bringt.

Vertrauenswürdigkeit :

Auch wenn die Anlageberatung (ex-ante FIDLEG) mittels zugrundeliegender Strategie definiert wurde, hatte die Umsetzung (nach meiner Erfahrung) in der Vergangenheit nicht selten einen transaktionalen Charakter.

Dies entspricht aber i.d.R. nicht den offiziellen Anlageberatungsprozessen der Banken, bei welchen schon früher für die Anlagekunden Risikoprofile erhoben und darauf basierend Strategie ermittelt wurden. Deshalb wird auch zukünftig primär portfoliobezogene Anlageberatung angeboten, da diese vom Grundsatz her wissenschaftlich fundiert und damit per Definition einen seriösen Anstrich hat.

Lösungsansätze für unschlüssige Banken

- Die transaktionsbezogene Anlageberatung bietet sich als Ergänzung zur portfoliobezogenen Anlageberatung an, weil sie grundsätzlich deutlich weniger aufwendig und anspruchsvoll ist und damit allenfalls auch zu attraktiven Konditionen angeboten werden kann.

- Die Anlageberater sollten dabei möglichst stark entlastet werden, was bei einer durchdachten Umsetzung über einen hohen Automatisierungsgrad realisiert werden kann.

- Gleichzeitig soll der Kunde sehr rasch und nach wenigen Minuten in den Genuss kommen, die gewünschten und passenden Empfehlungen zu erhalten

- Die K&E-Erhebung kann zusammen mit dem Anlageberater oder auch selbständig (asynchron) durch den Kunden bzw. Auftraggeber (Inhaber oder Bevollmächtigter des/r Portfolios) auf einem Kundenportal (z.B. e-Banking) durchgeführt

- Danach wird dem Kunden Zugang zu entsprechend aufbereitetem Research-Material (z.B. Empfehlungslisten) gewährt

- Nicht vorhandene K&E zu bestimmten Instrumententypen haben ein entsprechendes Filtern der Research-Unterlagen zur Folge

- Das Pricing bzw. Differenzieren könnte mit weiteren spezifischen Dienstleistungen problemlos vorangetrieben werden:

Zusammensetzung der Empfehlungslisten

Nachhaltige Empfehlungstitel (Nachhaltigkeitskriterien müssten klar offengelegt werden)

Bestimmte Thementitel

Zugang zu bestimmten Berwertungskennzahlen (z.B. Morningstar Aktien-Rating)

Zugang zu Verkaufsempfehlungen

...

Überwachung der Empfehlungslisten

Halte ich Titel im Portfolio, die nicht mehr auf der Empfehlungsliste sind?

Halte ich Titel im Portfolio, die zum Verkauf vorgeschlagen werden? Falls ja, wie lauten die Alternativen Empfehlungen?

...

Entgegennahme von Restriktionen

Soll der Kunde die Möglichkeit haben, z.B. instrumentenspezifische Restriktionen zu hinterlegen?

…

Fazit

Es gibt eine Vielzahl von sehr spannenden Lösungsansätzen, welche eine transaktionsbezogene Beratung mit sich bringt. Nutzen sie die Möglichkeiten, welche ihnen der Regulator bietet.

*) MiFID II (EU-Recht), auf welcher FIDLEG stark aufbaut, sieht diese Unterscheidung im Übrigen nicht vor.

**) Zum einen lässt der Wortlaut des FIDLEG den Interpretationsspielraum zu, dass eine teilweise Berücksichtigung des Portfolios auch für die transaktionsbezogenen Beratung zulässig ist. Andererseits kann der Botschaft des Bundesrats zum FIDLEG und FINIG vom November 2015 folgender Passus entnommen werden: «Eine transaktionsbezogene Anlageberatung […] liegt lediglich dann vor, wenn sich die Beratung auf einzelne Transaktionen bezieht und daneben weder die Gesamtheit noch weitere Teile des Portfolios berücksichtigt.»